Страховые резервы страховщика

Страховые резервы страховщика формирование

Страховые резервы страховщика

Финансовые ресурсы страховой компании представляют собой совокупность имеющих целевой характер фондов денежных средств, с помощью которых распределяется ущерб среди участников страхования. Страховые резервы страховщика являются источником осуществления финансовых обязательств. По значимости в финансовом механизме различают:

¦ Страховые резервы страховщика, которые служат гарантией выполнения обязательств;

¦ Страховые резервы страховщика, которые временно используются как ресурсы.

Страховые резервы страховщика отражают величину обязательств страховщика по заключенным им со страхователем договорам, но не исполненных на данный момент.

Принципиальное отличие страховых фондов и страховых резервов заключается в том, что страховой фонд, формируемый методом страхования, характеризует сумму страховых взносов, уплаченных страхователями в течение определенного периода, в то время как страховые резервы отражают сумму «отложенных страховых выплат» на конкретную дату.

Основная часть средств поступает в совокупный страховой фонд в результате проведения операций по личному страхованию (добровольному страхованию жизни).

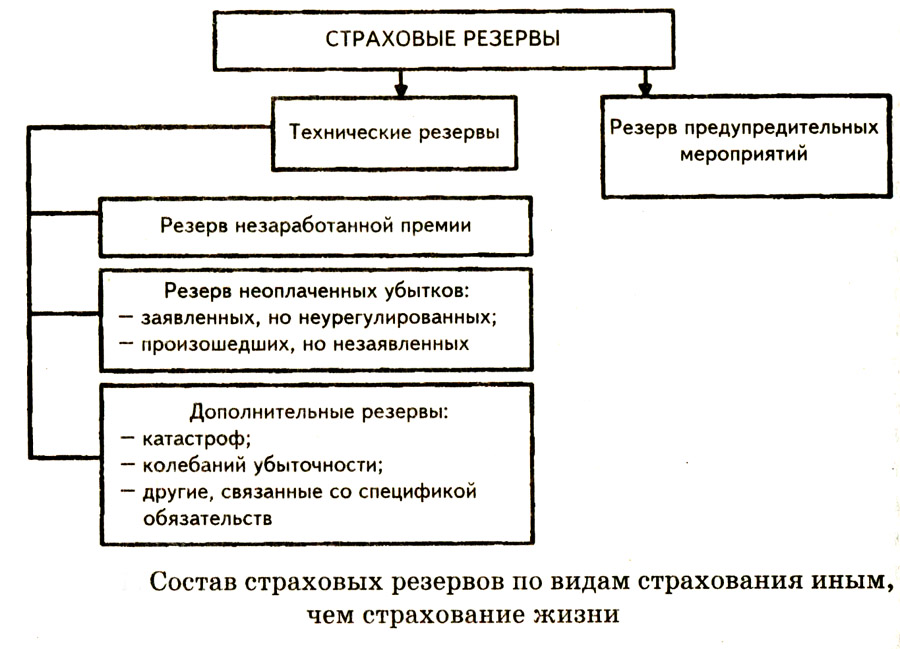

В отечественной и зарубежной практике выделяются особенности формирования резервов по страхованию жизни и иным видам страхования — Life и Non-Life Insurance.

Резерв незаработанной премии. В зарубежной практике он именуется как «резерв переходящих премий», «переносов взносов». Данный резерв представляет собой статью, разграничивающую учет поступлений страховых взносов между сметными отчетными периодами. Переходят те доли страховых взносов, которые относятся к покрытию риска в течение периода, следующего за датой, на которую был составлен баланс.

Резерв незаработанной премии. В зарубежной практике он именуется как «резерв переходящих премий», «переносов взносов». Данный резерв представляет собой статью, разграничивающую учет поступлений страховых взносов между сметными отчетными периодами. Переходят те доли страховых взносов, которые относятся к покрытию риска в течение периода, следующего за датой, на которую был составлен баланс.Резерв неоплаченных убытков. К нему относятся резервы заявленных убытков и резервы незаявленных убытков. Суть первого в том, что если на отчетную дату страховщик не произвел страховую выплату по у регулируемому (то есть признанному им) страховому случаю, то сумма такой выплаты резервируется. Указанный резерв в зарубежной практике именуется как «резерв неоплаченных убытков». Он обычно является суммой трех элементов:

¦ установленные, но неоплаченные убытки, то есть убытки, уже заявленные клиентом и зафиксированные в регистрах учета страховщиком, по которым составлен расчет страховой выплаты, но выплата еще не произведена;

¦ предъявленные, но не установленные убытки, то есть убытки, по которым еще не составлен расчет страховой выплаты;

¦ неопределенные убытки, которые рассчитываются обычно в размере 5 % от суммы поступивших за год страховых взносов.

К резервам неоплаченных убытков причисляются и резервы по убыткам, возникшим в пределах отчетного периода, но о которых страховщику еще не было заявлено до конца хозяйственного года.

Размер резервов неоплаченных убытков определяется, как правило, по отдельным договорам страхования. В перестраховании, кроме того, должны быть учтены входящие и исходящие портфели убытков. В случае входящих портфелей убытков резервы неоплаченных убытков перестраховочного предприятия увеличиваются, а в случае исходящих портфелей — уменьшаются.

Страховые резервы страховщика - Резервы для неоплаченных колебаний убыточности. Этот вид резервов служит для долгосрочных компенсационных колебаний расходов по убыткам за несколько лет по отдельным отраслям и видам страхования, чтобы обеспечить среднегодовой уровень убыточности.

Страховые резервы страховщика - Резервы для возврата взносов. Формируется только в том случае, если договором страхования предусмотрен возврат взносов страхователям.

Страховые резервы страховщика - Резервы катастроф. Создаются обычно в целях обеспечения Страховых выплат в результате естественных катастроф либо крупных промышленных аварий, если это предусмотрено договором страхования.

Страховые резервы страховщика - Резервы по страхованию жизни. Основным видом являются математические резервы. Это разность между текущей стоимостью обязательств страховщика (предстоящие страховые выплаты по действующим договорам страхования) и текущей стоимостью обязательств страхователя (страховые взносы, которые должны в будущем уплатить страхователи по действующим договорам страхования). Математические резервы в страховании жизни соответствуют резервам премий и резервам убытков, иным чем страхование жизни.

При долгосрочном характере взаимоотношений страховщика и страхователя годовая премия, уплачиваемая страхователями на каком-либо году страхования, представляет собой некоторую среднюю величину, состоящую из сумм премий, приходящихся на различные годы.

Эта средняя премия в первые годы действия договора страхования будет превышать ежегодный риск, в последующие годы будет ниже его. Страховщик эти излишки первых лет должен сберегать для покрытия неудач в последующие годы. Поступления страховых взносов в каком-либо году не будут соответствовать страховым выплатам, осуществляемым страховщиком за этот же год: в первые годы действия страховых договоров число плательщиков премий будет больше, а число смертных случаев меньше, позже будет наблюдаться обратное явление.

С учетом этого страховое общество из излишков страховых взносов, поступающих в первые годы, образует специфический страховой резерв страховщика, который иногда именуется резервом премий.

Резервы премий играют очень важную роль, так как наличие правильно вычисленного резерва премий есть первое и главное условие состоятельности общества страхования жизни в техническом смысле. Правильное вычисление резервов премий важно и для самих обществ, и для страхователей.

Основным показателем страховых резервов страховщика является их достаточность, то есть адекватность их структуры и резервов принятых страховщиком обязательств по договорам страхования.

Страховые резервы страховщика как минимум должны быть покрыты адекватными активами. Предприятие является устойчивым в финансовом смысле, если выдерживает нормальную пропорцию между собственными и привлеченными средствами.

Страховые резервы страховщика по своему характеру являются кредитными капиталами. В большинстве случаев они представляют собой платежеспособные обязательства, существующие в день, на который составляется баланс страховщика, при этом могут быть неизвестными размер и дата этих платежей.

Поскольку страховые резервы представляют собой кредиторскую задолженность, то большой их размер при условии, что резервы адекватны обязательствам по договорам страхования, будет говорить о финансовой устойчивости страховщика при оптимальном их размещении и соблюдении пропорции с объемом собственных средств.

В условиях становления российского страхового рынка активная роль государства в вопросах определения методов формирования страховых резервов является необходимостью обеспечения финансовой устойчивости страховщиков.

Концентрация страховщиками в своих руках значительных финансовых ресурсов превращает страхование в важнейший фактор развития экономики с помощью активной инвестиционной политики. Право страховщиков инвестировать страховые резервы и другие средства закреплено в ст. 26 Закона РФ «Об организации страхового дела в Российской Федерации». Инвестиционные возможности страховщика обусловлены тем, что страховой платеж по времени предшествует оказанию страховой услуги. Роль страховых компаний как поставщиков капитала определяют два фактора: объем ресурсов, которыми они располагают, и сроки, в течение которых эти ресурсы могут использоваться. Увеличение инвестиционного капитала возможно по двум причинам: во-первых, страховые компании располагают техническими резервами, которые растут с расширением страховых операций; во-вторых — значительным собственным капиталом. Эти факторы превращают страховые компании в мощнейшие финансово-кредитные институты.

Важность деятельности страховщика для экономики и для отдельного страхователя потребует регулирования вложения средств страховщиком:

1) на уровне макроэкономического регулирования. Цель его — ограничить инвестиции сферой национальной экономики, так как инвестиционный капитал мобилен, уязвим и редок, а ресурсы страховщика — идеальный инвестиционный капитал. Но рано или поздно появляется необходимость вложения инвестиций уже на международном рынке;

2) на уровне микроэкономического регулирования. Цель его — достижение ситуации, при которой размещение средств совпадало бы во времени и пространстве с обязательствами страховщика, что гарантирует выполнение им обязательств перед страхователем.

Принципы регулирования размещения активов включены в концепцию платежеспособности страховых организаций. Экономическое сообщество предъявляет следующие требования к размещению активов страховых организаций:

1) наибольшая гарантированность возврата средств;

2) ликвидность вложений;

3) прибыльность вложений.

Согласно Закону РФ «Об организации страхового дела в Российской Федерации», предусмотрено размещение страховых резервов на условиях диверсификации, возвратности, прибыльности и ликвидности. В России применяются общепринятые принципы размещения активов страховой организации, основанные на диверсификации.

Принцип наибольшей гарантированноcти возврата средств также называют принципом возвратности, или надежности. Страховщик должен добиться максимально возможной в данных условиях безопасности вложений, то есть свести к минимуму инвестиционный риск. Под риском в инвестировании понимается возможность того, что фактическая прибыль окажется ниже расчетной. Частью инвестиционного риска является диверсифицируемый (специфический) риск, то есть тот, которого можно избежать при формировании хорошо диверсифицированного портфеля. Возникновение его связано с неблагоприятными событиями в рамках одной фирмы, когда последствия этих событий могут компенсироваться за счет хорошей ситуации на других фирмах.

Недиверсифицированного риска избежать невозможно. Он вызывается факторами, влияющими на все компании одновременно.

Инвесторы надеются на компенсацию за высокую степень риска: чем больше риск инвестиции, тем больше норма прибьыи. Следовательно, ожидаемая норма прибьыи должна быть равна норме прибьыи по безрисковой инвестиции плюс премия за риск по данной инвестиции. На этой основе рассчитываются так называемые коэффициенты риска.

Под ликвидностью активов в страховании понимается возможность оперативной конверсии активов в наличные платежные средства для погашения страховщиком своих обязательств. Особенностью принципа ликвидности в страховании является то, что требования к ликвидности различны в зависимости от риска. Если страховщик проводит накопительные виды страхования, то он имеет достаточно устойчивый портфель с выровненными рисками, который хорошо поддается планированию. Компания может достаточно точно предусмотреть, когда и в каком объеме ей понадобятся деньги на выплаты страховок. Ликвидность активов обеспечить несложно. Если же страховая организация проводит рисковые виды страхования, то у нее может возникнуть необходимость в очень короткий срок превратить свои активы в наличные деньги для расчетов со страхователями. В таком случае требования к ликвидности более жестокие. Получение прибьыи — цель деятельности коммерческих организаций, каковыми являются большинство страховщиков. Но в страховании инвестиционная прибыль играет и специфическую роль: она дает возможность страховщику иметь убыток по собственным страховым операциям, что позволяет ему обеспечить свои позиции на рынке в условиях конкуренции. По долгосрочным видам страхования определенный уровень доходности учитывается при построении тарифной ставки. Дисконтирование страхового тарифа требует, чтобы прибыльность инвестиционных операций была не менее нормы доходности, заложенной в тарифе. Поэтому страховые компании, проводящие долгосрочное страхование, всегда проявляют повышенный интерес именно к высокодоходным долгосрочным ценным бумагам.

Компромисс между требованиями управления активами в Страховой компании достигается с помощью диверсификации портфеля. Под диверсификацией понимается распределение инвестируемых капиталов между различными объектами вложений с целью снижения риска возможных потерь капитала или доходов от него. Портфель, который отвечает всем требованиям, является сбалансированным. При его формировании должны удовлетворятся инвестиционные цели конкретной компании, на инвестиционную политику страховщика влияют следующие факторы:

1. Характер распределения риска, который определяет возможность страховщика с достаточной степенью точности установить потребность в средствах на выплату страхового возмещения Страховых сумм в тот или иной период времени.

2. Срок страхования.

3. Объем эксплуатационных денежных ресурсов.

4. Потребность в инвестиционном доходе.

Организации, занимающиеся страхованием жизни, испытывают высокую потребность в инвестиционном доходе, так как у них дисконтирован тариф, а также по многим видам страхования жизни предусматривается участие страхователей в прибылях страховщика. Поэтому страховщики, проводящие страхование жизни, основное внимание уделяют прибыльности активов, ликвидность же их интересует меньше, и они осуществляют инвестиции в недвижимость и ипотеку.

Для организаций, проводящих рисковые виды страхования, главное — ликвидность активов, поэтому они вкладывают средства в основном в краткосрочные высоколиквидные инвестиции.

В России как управление активами со стороны страховщика, так и регулирование этого процесса вызывает большие затруднения, объективной причиной которых является неразвитость рынка инвестиций. Страховые компании работают в основном с безрисковыми ценными бумагами и акциями, но в России нет безрисковых ценных бумаг, а акции имеют невысокую привлекательность и низкую ликвидность. Отсутствие информационной базы фондового рынка делает его непрогнозируемым, что отпугивает даже рисковых инвесторов, не говоря уже о страховых компаниях, основным качеством которых является осторожность. Страховщик практически может работать только с депозитами и недвижимостью. Но и здесь существуют сложности. Для депозитов характерен повышенный уровень риска, а также более низкая ликвидность. Некоторые из коммерческих банков располагают средствами страховых компаний или имеют собственные страховые компании, занимающиеся страхованием кредитов. Это неблагоприятно отражается на финансовой устойчивости отдельных страховщиков и страхового рынка в целом. Вложения в недвижимость привлекательны в условиях инфляции, но они низколиквидны и отвечают интересам страховщиков, проводящих долгосрочные виды страхования или имеющих собственный капитал, а таких на рынке мало.

Компании же, проводящие рисковые виды страхования и имеющие небольшой собственный капитал, не могут в больших объемах вкладывать средства в недвижимость.

Норматив соответствия инвестиционной деятельности определяется отдельно по страхованию жизни и иным видам страхования. Он становится дополнительным показателем, позволяющим судить о финансовом состоянии страховых организаций. Страховщики обязаны ежеквартально анализировать этот норматив и, если он окажется ниже рекомендуемой величины, принимать меры к улучшению финансового положения.

Полноценное регулирование размещения активов страховщика, видов вложений и их структуры, не представляется возможным в связи с состоянием фондового рынка и рынка инвестиций, которые не гарантируют возвратность и ликвидность в той мере, в какой это необходимо для страховой деятельности.